Обзор рынка бутилированной минеральной и питьевой воды Ростова-на-Дону

Общие тенденции рынка

В условиях развития мирового экономического кризиса и его последствий для России, исследования продовольственных рынков стали представлять особый интерес с точки зрения изменения позиций брендов1 на них особенно после резкого скачка цен на большинство продовольственных товаров в России в сентябре 2007 года. Тренд повышения благосостояния россиян, оказывавший достаточно сильное влияние на развитие FMCG рынков в нашей стране на протяжении нескольких последних лет, на сегодняшний день уже менее актуален. В 2008 году сложно ожидать роста доходов населения в свете таких последствий мирового экономического кризиса, как снижение цен на нефть, сокращение профицита государственного бюджета с тенденцией к дальнейшему понижению, укрепление доллара и многих других. Однако следует отметить, что потребительский спрос имеет некоторую инертность, поэтому последствия роста благосостояния населения будут иметь влияние на FMCG рынки еще какое-то время.При доступности водопроводной воды, а также относительно недорогих средств ее очистки подавляющему большинству россиян бутилированная минеральная/питьевая вода не является продуктом первой необходимости, и эксперты рынка отмечают наличие прямой зависимости между объемом потребления бутилированной воды и уровнем доходов населения. С другой стороны, этот продукт достаточно важен для людей, ведущих здоровый образ жизни или просто проявляющих разумную заботу о своем здоровье. Так, основными мотивами/ситуациями потребления питьевой/минеральной воды являются: утоление жажды – импульсивное и во время занятий спортом2 (здесь конкурентами воды выступают соки и различные прохладительные напитки, в том числе газированные); применение в лечебно-профилактических целях; а также замена водопроводной воды для приготовления пищи/напитков (этот мотив потребления в основном характерен для сегмента питьевой воды в бутылях по 5 литров, и сегмента питьевой воды для кулеров в бутылях по 19 литров). В сегодняшних экономических условиях можно ожидать некоторого замедления темпов роста объемов потребления питьевой/минеральной воды (в результате как "ухода" части потребителей с рынка, так и сокращения собственно объема/частоты потребления, особенно в верхнеценовых сегментах), и переключения части потребительской аудитории на более дешевые марки воды (обычно это продукция региональных производителей); также следует отметить, что часть потребителей прямых заменителей питьевой/минеральной воды (соков, прохладительных напитков и т.п.) могут переключиться на бутилированную воду как более дешевую альтернативу этим напиткам.

По итогам 2007 года, рынок питьевой/минеральной воды остался одним из наиболее быстрорастущих потребительских рынков в России. По разным оценкам, на долю минеральной и питьевой воды (без учета сегмента воды для офисных и домашних кулеров) приходится от 40% до 60% всего рынка безалкогольных напитков по объему3. Прирост продаж минеральных вод в год по одним данным составляет 10-15%, по другим – 15-25% ежегодно; при этом наибольший рост в 2006 и 2007 годы происходил в сегменте питьевой воды в крупной таре – до 40%4.

Объем российского рынка минеральной и питьевой воды в 2006 году оценивался в 297 млн. дал или $1,25 млрд. в стоимостном выражении (без учета воды для офисных и домашних кулеров)5. В 2007 году емкость рассматриваемого рынка достигла 340 млн. дал по объему и $1,5 млрд. по стоимости6. При этом среднедушевое потребление воды в России, по европейским меркам7, остается пока невысоким – в 2006 году этот показатель составил около 20 литров8. Эксперты отмечают, что рынок еще далек от насыщения и имеет хорошие перспективы роста.

По данным Росстата, в 2006 году общий объем производства минеральной/питьевой воды в России (без учета воды для офисных и домашних кулеров) составил 288 млн. дал; в 2007 году был отмечен рост производства на 20,7% до 348 млн. дал. При этом практически треть производства минеральных вод сосредоточена в Южном Федеральном Округе – в 2007 году на его долю приходилось 31,9% общероссийского производства9.

По мнению экспертов10, в 2007 году развитие российского рынка бутилированной минеральной/питьевой воды характеризовалось такими особенностями, как вытеснение с рынка импортной продукции; активность региональных производителей; усиление консолидационных процессов с участием крупных транснациональных компаний, в том числе работающих на смежных рынках (например, "Вимм-Билль-Данн"); а также выход на рынок питьевой/минеральной воды крупных розничных сетей11. В 2008 году названные тенденции сохраняются и развиваются.

Ростовский рынок бутилированной воды

В августе 2008, в рамках инициативного исследовательского проекта "Потребительский портрет ростовчан", компания "Альянс Мажор" провела исследование предпочтений потребителей на рынке бутилированной минеральной/питьевой воды Ростова-на-Дону. Методами сбора информации были регистрация покупок в течение одного дня в супермаркетах города ("В 2-х шагах", "Империя продуктов", "Магнит"12, "О’Кей", "Перекресток", "Пятерочка", "Солнечный круг", и "Тихий Дон")13. Следует уточнить, что данный обзор не включает данных ритейл-аудита и не рассматривает весь ассортимент бутилированной питьевой/минеральной воды, представленной в торговых точках, включенных в исследование. Предметом анализа является только "активный" ассортимент, то есть те марки, которые были куплены хотя бы однажды за время исследования14.Регистрация покупок

Всего за время исследования 295 ростовчан приобрели 30 различных марок бутилированной питьевой/минеральной воды. В таблице 1 представлены марочные предпочтения потребителей, доля указывает процент покупателей, отдавших предпочтение той или иной марке. Марочные предпочтения покупателей даны без разделения на производителей, что следует учитывать в отношении тех марок, которые выпускаются более чем одним производителем: "Ессентуки", "Иверская", "Славяновская".Таблица 1. Марочные предпочтения потребителей (доля марки в покупках, %)

| Марка | Производитель | Доля в покупках |

| Аксинья | ООО Фирма Аква-Дон | 21,2% |

| Архыз | ООО Висма-Архыз | 10,6% |

| Меркурий | ООО Фирма Меркурий | 10,6% |

| Aqua Minerale | ООО Pepsi Интернешнл Боттлерс | 9,3% |

| Ессентуки (в т.ч.) | 1.ООО Универсальный завод розлива минеральной воды Аква-Вайт 2.ОАО Вимм-Билль-Данн Продукты Питания 3.ЗАО Кавказские Минеральные Воды |

8,9% |

| Ессентуки №17 | 3,4% | |

| Ессентуки №4 | 3,0% | |

| Ессентуки | 1,7% | |

| Ессентуки №20 | 0,9% | |

| BonAqua | ООО Coca-Cola Эй-Би-Си Евразия | 6,8% |

| Пилигрим | ООО Фирма Меркурий | 5,9% |

| Иверская | 1.ООО Фирма Аква-Дон 2.ЗАО Кавказские Минеральные Воды |

4,2% |

| Липецкий Бювет | ОАО Лебедянский | 3,4% |

| Горячий ключ | ЗАО Завод минеральных вод Горячеключевской | 3,0% |

| Аксу | ОАО Аксу | 2,5% |

| Серебряная Усть-Быстра | ООО Аквадар | 2,1% |

| Нарзан | ОАО Нарзан | 1,7% |

| Новотерская | ЗАО Кавказские Минеральные Воды | 1,7% |

| Славяновская | 1.АОЗТ Минеральные воды Железноводска 2.ООО Элита минерал |

1,3% |

| прочие15 | 6,8% | |

| Общий итог | 100,0% | 100,0% |

Наиболее популярной среди потребителей является региональная марка "Аксинья" (ООО "Фирма Аква-Дон", Ростов-на-Дону) – 21,2% всех покупок бутилированной воды. Второе место разделили две марки из города Черкесска Карачаево-Черкессии: "Архыз" (ООО "Висма-Архыз") и "Меркурий" (ООО "Фирма "Меркурий") – по 10,6% покупок. Федеральные лидеры "Aqua Minerale" (ООО "Pepsi Интернешнл Боттлерс") и "BonAqua" (ООО "Coca-Cola Эй-Би-Си Евразия") значительно уступают региональному лидеру: совместно эти две марки занимают 16,1% покупок, что ниже показателя марки "Аксинья".

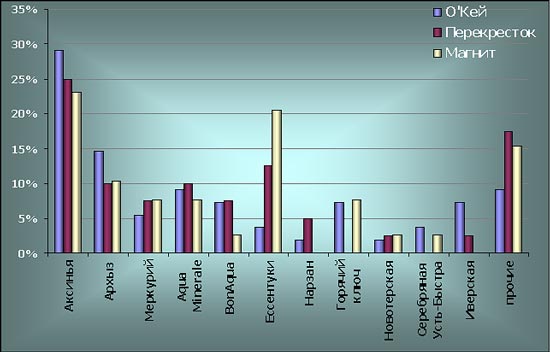

Рисунок 1. Зависимость потребительских предпочтений от места покупки (доля марки от всех покупок в магазине, %)

Марочные предпочтения потребителей практически не зависят от мест, в котором совершалась покупка (рис. 1). Заметные отличия касаются только марки "Ессентуки", однако это объясняется лишь различным набором SKU в пределах линейки марки "Ессентуки" в разных торговых точках.

Таблица 2. Предпочтения газированных/негазированных разновидностей бутилированной воды (доля в покупках марки, %)16

| Марка | газированная | негазированная |

| Архыз | 66,7% | 33,3% |

| Aqua Minerale | 71,4% | 28,6% |

| BonAqua | 68,8% | 31,3% |

| Иверская | 40,0% | 60,0% |

| Липецкий Бювет | 71,4% | 28,6% |

| Новотерская | 75,0% | 25,0% |

| Серебряная Усть-Быстра | 40,0% | 60,0% |

| Все покупки | 78,3% | 21,7% |

Что касается выбора газированной/негазированной бутилированной воды (табл. 2), то пятая часть покупателей предпочла негазированную, а 4/5 – газированную воду. Отметим, что такое соотношение не сохраняется внутри наиболее часто покупаемых марок "Архыз", "Aqua Minerale", "BonAqua" – покупатели этих марок чаще, чем в целом по выборке, предпочитают негазированную воду. Среди самых популярных марок бутилированной воды негазированным чаще всего покупают "Архыз", причем в большой таре. Это связано с тем, что вода в 5-литровых бутылях в основном приобретается для домашнего использования при приготовлении пищи/напитков: около четверти всех покупок негазированной воды приходится на этот вид фасовки.

Общее распределение потребительских предпочтений между газированной и негазированной водой в первую очередь определяется популярностью марок. Популярность марки, в свою очередь, по большей части определяется ценой и дистрибьюцией. "Аксинья" отличается высоким показателем дистрибьюции и одной из самых низких цен за литр среди всех представленных на ростовском рынке марок бутилированной питьевой воды. При этом "Аксинья" выпускается только газированной, однако не исключено, что часть покупателей "Аксиньи" купили бы ее негазированную версию, если бы она выпускалась. Впрочем, ряд потребителей в качественных исследованиях высказывали мнение, что сильная степень газированности "Аксиньи" призвана замаскировать высокую – органолептически воспринимаемую – жесткость или другие недостатки ее вкуса17.

Наиболее часто покупаемым объемом упаковки остается стандартная для рынка воды бутылка емкостью 1,5 литра – на этот сегмент пришлось 59,3% всех покупок. Этот тип бутылки является универсальным, поскольку приобретается для потребления дома, в офисе, в дороге. Следующий популярный объем это 0,5-0,6 литра18 (15,7%) – такой объем обычно выбирается для потребления вне дома. Литровая бутылка занимает 11,4% покупок, а бутыли объемом 5 литров – 7,2%. Следует учитывать, что популярность того или иного объема определяется не столько выбором потребителей, сколько предложением производителей – как воды, так и тары для ее розлива.

Анализ зависимости объема покупки бутилированной минеральной/питьевой воды (в литрах) от цены за литр (рис. 2) снова показал важность фактора цены при покупке рассматриваемой продукции – около половины суммарного литража покупок пришлось на бутилированную воду ценой от 5 до 8 рублей за литр, а 32,6% - на диапазон от 9 до 13 рублей за литр. Однако следует учитывать, что самый емкий ценой сегмент (5-8 руб./литр) включает как газированную минеральную воду низкоценового сегмента (например, "Аксинья", которая покупается обычно только для утоления жажды), так и питьевую негазированную воду в крупной таре (например, "Архыз", "Иверскую", которая приобретается для замены водопроводной воды при приготовлении пищи). Разные мотивы потребления подразумевают и разный объем покупки – в последнем случае бутилированная вода покупается в больших объемах, что и обеспечивает высокий показатель покупаемости в низком ценовом сегменте.

Рисунок 2. Зависимость объема покупки от цены за литр (доля в общем литраже покупок, %)

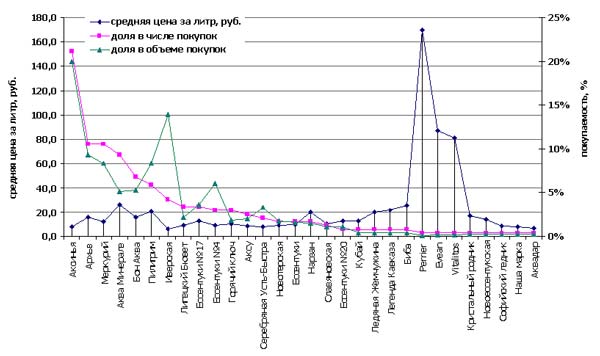

Сравнение средних цен марок бутилированной воды и их покупаемости (рис. 3) показало, что цена является не единственным фактором популярности марки: по средним ценам за литр пятерка лидеров относится к разным категориям – низкоценовой ("Аксинья"), среднеценовой ("Архыз", "Меркурий", "BonAqua"), и высокоценовой ("Aqua Minerale"). Логично предположить, что немаловажную роль в продаваемости марки играет уровень ее дистрибьюции. Причем влияние уровня дистрибьюции марки на выбор тем выше, тем ниже цена – в низкоценовом сегменте лояльность марке заметно ниже, чем в высокоценовых категориях, поэтому из низкоценовых и даже многих среднеценовых марок потребитель выбирает в первую очередь то, что есть в продаже. Также следует отметить, что по вполне понятным причинам в сегменте лечебно-профилактических вод лояльность потребителей заметно выше, чем в массовом сегменте.

Рисунок 3. Сравнение средних цен марок бутилированной воды (руб./литр) и их покупаемости (доля в общем числе покупок и доля в общем литраже покупок, %)19

Нина Крымпенко,

Александра Ромашова

1 Наша компания проводит омнибусный ритейл-аудит, к которому Ваша компания может присоединиться на выгодных условиях. Условия участия и подробную информацию Вы можете получить по тел. (863) 2-31-54-64 или e-mail: alliancm@aaanet.ru, allianc@allianc.ru

2 Еще одним достаточно популярным мотивом покупки бутилированной минеральной/питьевой воды являются застолья – как дома, так и с выездом на природу; однако этот мотив не имеет прямого отношения к здоровому образу жизни, потому упоминается отдельно.

3 Здесь и далее в абзаце источник: исследования компании "Бизнес Аналитика"

4 Источник: исследования компании "DISCOVERY Research Group"

5 Источник: исследования компании "Бизнес Аналитика".

6 Источник: исследования компании "DISCOVERY Research Group"

7 В развитых странах Восточной Европы (например, Польша, Чехия, Венгрия) среднедушевое потребление питьевой/минеральной воды составляет около 45 литров в год, в странах Западной Европы – около 100 литров, а в отдельных странах превышает 100 литров (например, Италия, Франция, Бельгия, Испания и Германия).

8 Источник: исследования компании "Бизнес Аналитика".

9 Источник: исследования компании "DISCOVERY Research Group".

10 Например, компании "Бизнес Аналитика" и DISCOVERY Research Group

11 По данным компании "Бизнес Аналитика", на начало 2008 доля private label на рынке минеральной/питьевой воды составляет около 4%.

12 Сеть магазинов "Магнит" позиционируется как дискаунтеры, однако в последнее время ценовая политика сети такова, что с этой точки зрения вполне правомерно приравнять "Магниты" к сетевым супермаркетам, что позволяет также и их ассортимент.

13 Названия перечислены в алфавитном порядке.

14 Для знакомства с полным ассортиментом питьевой/минеральной воды, предлагаемой розничной сетью Ростова-на-Дону, можно обратиться к статье "Вода отечества сладка нам…", описывающей ситуацию годичной давности. Более свежие данные можно получить, присоединившись к синдикативному исследованию нашей компании "Потребительский портрет ростовчан" (более подробную информацию Вы получите по тел. (863) 2-34-56-40 или e-mail: alliancm@aaanet.ru).

15 В алфавитном порядке: Evean, Perrier, Vitalitos, "Аквадар", "Биба", "Кристальный родник", "Кубай", "Легенда Кавказа", "Ледяная Жемчужина", "Наша марка", "Новоессентукская" и "Софийский ледник".

16 Исключены марки, выпускаемые только газированными или только негазированными – среди наиболее покупаемых марок это "Аксинья" и "Меркурий"

17 Качественные исследования "АМ".

18 Оба объема относятся к одному сегменту. В сегменте тары малого размера российские компании обычно используют бутылки 0,5 литра, а транснациональные – 0,6 литра.

19 Высокие показатели покупаемости (доля в общем литраже покупок) таких марок, как "Иверская" и "Пилигрим" обеспечены покупками негазированных разновидностей этих марок в крупной таре (по 5 и 19 литров), соответственно средний объем покупки этих марок составил 7,6 и 3,3 литра. В случае с маркой "Ессентуки №4" высокий показатель доли в общем литраже покупок связан с большим объемом одной из покупок этой воды (21 литр), что подняло показатель среднего объема покупки этой марки до 4,7 литра.

Если Вам нужна помощь в формулировке запроса, в выборе услуги - звоните нам по телефону (863) 2-31-54-64, наши специалисты обсудят с Вами Ваши задачи, проконсультируют по любым вопросам в сфере маркетинга и рекламы.

Вы также можете обратиться за помощью к Золотой голове.

Концепция мультибрендинга

Тренинги

Медиапланирование

Тестирование продукта

Инвестиционные проекты

Таинственный покупатель

Исследования мотивации

Динамика рынка

Цензус, Ритейл-аудит

Лотереи, ЦВП

Исследования спроса

Конджойнт-анализ

Маркетинговые исследование

Ростовский рынок питьевой воды 2008

Фокус-группы

Маркетинговые коммуникации

Дегустации

Рынок мяса птицы Юга России 2010

Ценовые исследования

Ритейл-аудит

Рекламные исследования

Ростсельмаш и Бюлер

Промо-консультации

Проблемы безопасности

Рынок мяса птицы Юга России

Проектирование рекламы

Портрет потребителя. Ростов-2009

Тестирование упаковки

Обзорные исследования

Лакшери рынок Ростова-на-Дону

Рынок микрокредитования Ростова-на-Дону

Ростовский рынок сигарет

Рынок фуд-кортов в Ростове-на-Дону

Сегментация рынка

Корпоративное управление

Потребительский портрет

Опросы налогоплательщиков

Медиа-исследования

Консультации

Сэмплинги

Специальные мероприятия

Динамика рынка предметов роскоши в Ростове

Методы маркетинговых исследований

Вирусный, партизанский, WOM-маркетинг

Про дискаунтеры в Ростове-на-Дону

Mystery shopping

Исследование позиционирования

Оптимизация и реинжиниринг бизнес-процессов

Исследования конкурентов

Аналитика

Исследования контрагентов

Новый бизнес-центр в Ростове

Обзор рынка

Политические исследования

Промо-акции